Tipps für die Immobilienfinanzierung

Text: Patrick Stämpfli

Wie bereits in weiten Teilen der Gesellschaft und der Wirtschaft wird das Thema Nachhaltigkeit auch bei den Banken und bei der Immobilienfinanzierung immer wichtiger.

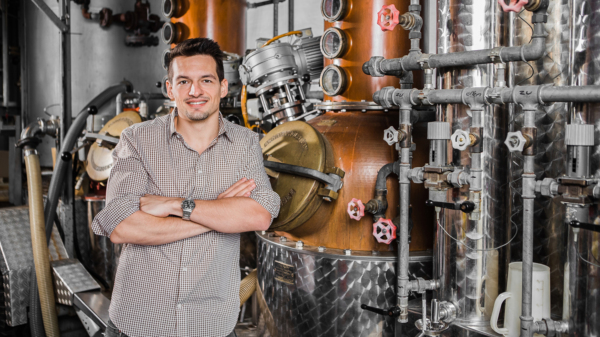

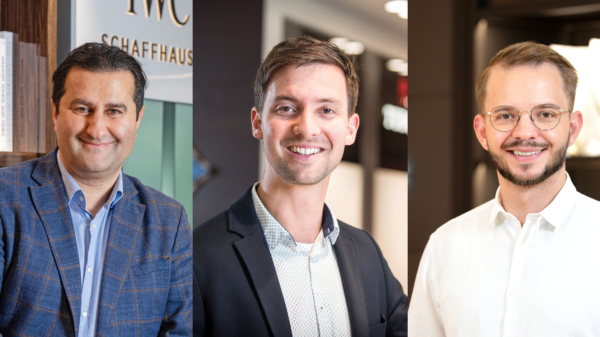

«Sie erhält auch bei den kreditgebenden Finanzinstituten eine höhere Bedeutung. Der Beratungsbedarf im Bereich der Finanzierung von energetischen Sanierungen und Massnahmen zur Förderung der Klimaeffizienz wie der Umstieg auf erneuerbare Heizsysteme nimmt zu», sagt Reto Inauen, Präsident des Verbands der Thurgauer Raiffeisenbanken.

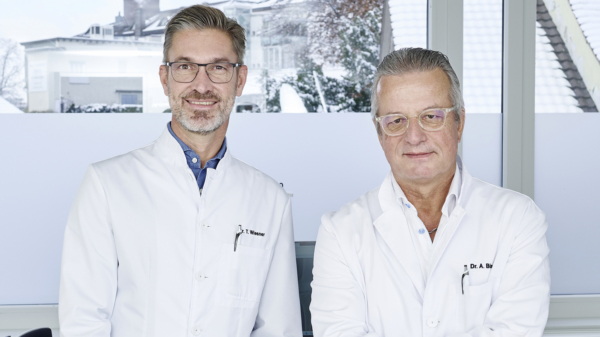

Dies bestätigt auch Ueli Manser, Direktor der Appenzeller Kantonalbank: «Während einer Hypothekarberatung werden Themen wie Energieeffizienz, Heizungserneuerung, PhotovoltaikAnlage und weitere mögliche energetische Sanierungen angesprochen. Die Thematisierung der verschiedenen möglichen Optimierungen, die der Grundeigentümer dann freiwillig umsetzen kann, ist ein wichtiger Beitrag der Banken an die Umwelt», so der Direktor der Appenzeller Kantonalbank.

Zunahme bei Sanierungs und Verdichtungsprojekten

Walter Ernst, Leiter der Hypo Vorarlberg in St.Gallen, welche alternative Energiebereitstellung schon seit über 20 Jahren finanziert, erwartet 2024 im Wesentlichen keine neuen Trends, sondern eine Fortsetzung der bereits bestehenden Entwicklung im Bereich Environmental, Social und Governance, kurz ESG: «Das Thema ESG nimmt einen immer wichtigeren Stellenwert ein. Dies einerseits im Hinblick auf energieeffiziente Finanzierungen, andererseits in der Finanzierung alternativer Energiequellen wie grossen Photovoltaikanlagen oder Energiekraftwerken.»

Der Chef der Hypo Vorarlberg in St.Gallen erwartet in diesem Zusammenhang auch eine Zunahme bei den Sanierungs und Verdichtungsprojekten. Diese wären aber sehr herausfordernd, da die Baukosten mit höheren Unsicherheiten einhergingen.

Auch René Walser, Leiter Privat und Geschäftskunden der St.Galler Kantonalbank, erwartet keine grossen Veränderungen in diesem Jahr: «Die Nachfrage nach Wohnimmobilien in der Ostschweiz ist anhaltend hoch und übersteigt damit an den meisten Orten immer noch das Angebot. Die Zinssituation hat sich nach dem Anstieg der Hypothekarzinsen im ersten Halbjahr 2023 wieder entspannt. Im Bereich der Immobilienfinanzierungen zeichnen sich in der Ostschweiz deshalb keine Veränderungen ab.»

Keine Angst vor einer Immobilienblase?

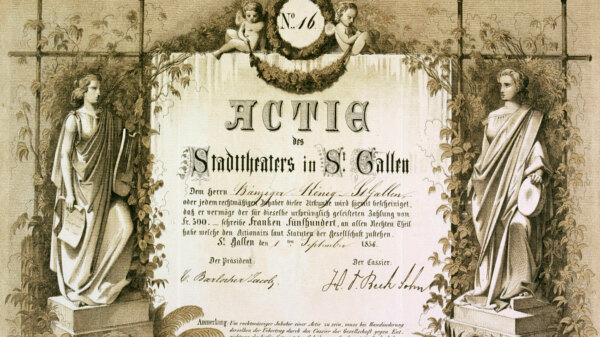

Der UBS Swiss Real Estate Bubble Index ist im dritten Quartal 2023 auf 1,41 Punkte gesunken. Zwischen 1,00 und 1,99 gilt ein Immobilienmarkt als überbewertet.

Wie hoch ist die Gefahr einer platzenden Immobilienblase in der Schweiz? «Die Gefahr eines Immobiliencrashs ist gering», ist René Walser überzeugt. «Dazu tragen neben der Zuwanderung aus dem Ausland auch die im Vergleich zum Grossraum Zürich tieferen Preise für Eigentumswohnungen und Einfamilienhäuser bei. Das Angebot an Immobilien kann die Nachfrage nicht decken. Der Immobilienmarkt profitiert zudem von den steigenden Einkommen der Haushalte.»

Auch Reto Inauen befürchtet keinen Immobiliencrash: «Wenn weder die Verunsicherung anlässlich der Coronakrise noch die Zinswende mit einer Verdoppelung, teilweise sogar einer Verdreifachung der Hypothekarzinskosten einen MiniCrash auslösten, dann kann die Gefahr des Platzens einer Immobilienblase als sehr gering eingestuft werden. Als Grund dafür sieht auch er die ausgesprochene Knappheit an Eigentumsobjekten, die das Preisniveau hochhält.

«Die kurzfristigen Zinsen dürften nach unten gehen, die langfristigen sehen wir unverändert.»

Walter Ernst sieht diesbezüglich aktuell ebenfalls keine Gefahr: «Wir sehen bereits seit rund einem Jahr eine rückläufige Nachfrage, allerdings mit starken Unterschieden je nach Region und Art des Objektes. Summa summarum ist der Immobilienmarkt in der Schweiz im Gegensatz zu Deutschland oder Österreich aber nach wie vor intakt. Dies einerseits durch die starke Zuwanderung von einkommensstarken Privatpersonen und andererseits durch das weiterhin tiefe Zinsniveau in der Schweiz.»

Ueli Manser ergänzt: «Wenn man zehn bis 20 Jahre zurückschaut, gelten die aktuellen Hypothekarzinsen zwischen zwei und drei Prozent für den Immobilienbesitzer als sehr attraktiv. Die Festhypothekarzinssätze vor drei Jahren von rund einem Prozent waren eine Ausnahme und auf längere Frist für den Immobilienmarkt sehr ungesund gewesen.» Die aktuellen Hypothekarzinsen würden die Eigenheimbesitzer gut tragen können, daher sieht man auch bei der Appenzeller Kantonalbank keine Gefahr einer Immobilienblase.

Auch interessant

In welche Richtung gehen die Hypothekarzinsen?

Wie schon bei den allgemeinen Trends erwartet HypoChef Walter Ernst auch bei den Hypothekarzinsen in diesem Jahr keine grossen Veränderungen: «Die kurzfristigen Zinsen dürften weitere rund 0,25 – 0,50 Prozent nach unten gehen, d. h. auf ein Leitzinsniveau von ca. 1–1,25 Prozent. Die langfristigen Zinsen sehen wir unverändert zu heute. Damit bekommen wir wieder eine ‹normale›, wenn auch sehr flache Zinskurve.» Ueli Manser erwartet, dass sich die Hypothekarzinsen je nach Laufzeit zwischen 2 und 2,5 Prozent einpendeln.

Da die Hypothekarzinsen von Festhypotheken bereits vor dem Jahreswechsel deutlich gefallen sind, rechnet Reto Inauen im Jahresverlauf mit einer Seitwärtsbewegung. «SaronHypotheken dürften dagegen in der zweiten Jahreshälfte günstiger werden, wenn die SNB mit ihrer erwarteten Zinslockerung beginnt.»

«Die Zinsen der Festhypotheken sämtlicher Laufzeiten sind wieder gesunken. Sie haben mögliche Zinssenkungen der SNB bereits vorweggenommen, weshalb wir für 2024 bei den Zinsen für Festhypotheken keine grossen Schwankungen mehr erwarten», sagt René Walser. «Die Zinsen bei den Geldmarkthypotheken werden ebenfalls auf den aktuellen Niveaus verharren, da die SNB in diesem Jahr noch keine Anpassung des SaronZiels vornehmen wird.»

Welche Art und Laufzeit soll man wählen?

Aktuell sind SaronHypotheken aufgrund der gefallenen Kapitalmarktzinsen teurer als Festhypotheken. Zwar sei die Wahl der Art und der Laufzeit einer Hypothek immer abhängig von der individuellen Situation der Hypothekarnehmer; mit einer längeren Zinsbindung fahre man derzeit aber etwas besser als mit einer SaronHypothek, sagt Reto Inauen. «Insbesondere zwei und dreijährige Festhypotheken sind aktuell sehr attraktiv.»

«Oft ist es empfehlenswert, den Gesamtbetrag auf unterschiedliche Modelle und Laufzeiten zu verteilen», rät René Walser. Auch Ueli Manser empfiehlt, die Hypothek auf unterschiedliche Laufzeiten zu verteilen. «So profitiert der Liegenschaftsbesitzer einerseits vom Mix der verschiedenen Zinssätze. Andererseits reduziert sich beim Kunden das Zinsänderungsrisiko, sollte beim Auslaufen einer Festhypothekentranche eine etwas höhere Zinssituation bestehen. Das rollende Verlängern von auslaufenden Tranchen ist aus Kundensicht sinnvoll.»

Und für Walter Ernst hängt die Wahl sehr von der Einkommensstärke bzw. der vorhandenen Liquidität des Kunden ab. «Ist eine hohe Rückzahlungsfähigkeit gegeben, kann man auf die fallenden Zinsen im kurzfristigen Bereich ‹spekulieren› und bleibt mit einer SaronFinanzierung flexibel. Ansonsten sollte man das wieder tiefere Zinsniveau nutzen und zumindest einen Teil längerfristig fixieren, um Planungssicherheit zu haben.» Sein abschliessender Tipp: «Man kann sich gut an der durchschnittlichen Inflationsrate orientieren, d. h. Zinssätze unter zwei Prozent sind grundsätzlich attraktiv.»

Text: Patrick Stämpfli

Bild: zVg